前新希望六和、小李肉铺和珍肉在嘉程创业流水席(嘉程资本旗下的创投服务平台)分享了畜牧禽业上游到消费端的产业链创新及创业机会。

近年来,传统的肉制品行业正在经历诸多变革,无论是牛羊肉、猪肉还是禽肉,都从上游养殖到产业链中间环节再到消费端,都涌现出很多技术创新以及创业机会。

嘉程创业流水席第79席,前新希望六和信息部负责人、小李肉铺联合创始人和珍肉创始人,在线分享了肉制品的创业机会、供应链创新与销售渠道变革。

2019年畜牧行业总产值4万亿,规模养殖品种数百种;养殖合作社150万家,参与养殖的农民约7亿头生猪,自养出栏约97%、进口约3%;200亿只家禽;4000亿个鸡蛋;3800万吨牛奶;3亿只肉羊。

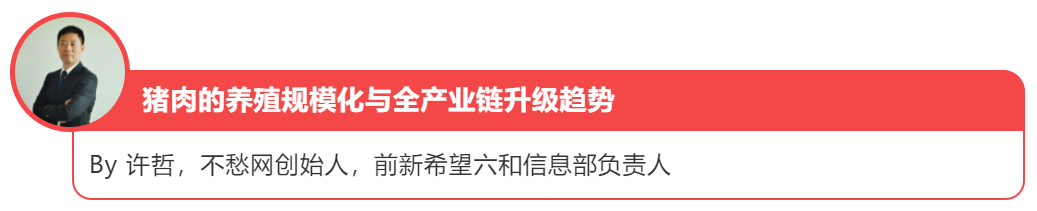

产业链模式经营

饲料、兽药、疫苗、环保、金融、设备都是围绕养殖来提供服务,最后养殖出来的东西会卖给屠宰分割企业进行深加工,再往后进入深加工、熟食品领域,最后到餐桌。我们常见到的肯德基、麦当劳、正大都是这个模式。

这个行业的企业大部分都是产业链模式,最初可能从兽药、育种、养殖起家,但和养殖户打交道时,养殖户会企业要求尽量提供回收和整体服务。所以经过30年的演进,现在比较大规模的畜牧企业都是全产业链条运营模式,产业链内有风险对冲的特点。

从2019年开始,肉制品价格猛涨,主要源于非洲猪瘟疫情的影响,生猪的存栏量几乎下降一半,带来这个行业最大的变化在于资本开始进入养猪领域。企业在大踏步地往前走,而散户处于观望状态,停滞不前。由于企业一直就在畜牧行业内,所以企业在疫情过后可以快速恢复产能。

跨界企业、下游企业纷纷加入养猪行列,比如万达、阿里、网易,大家发现养猪行业是一个重资产、回报率很高的行业。以前肉食品公司,比如双汇、金锣,他们近期原料成本非常高,也促使他们也进入养猪领域。

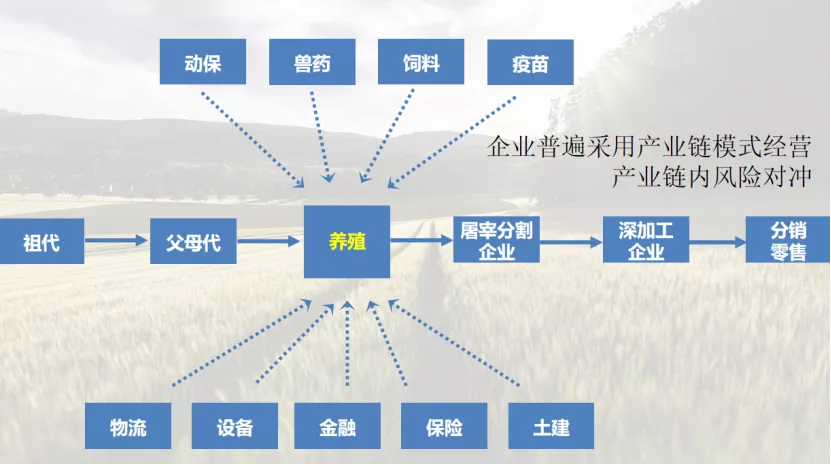

养殖模式

养殖模式主要分两种:一是公司+农户,二是自繁自养,95%都会选择公司+农户的模式。

2019年造肉成本构成状况,饲料占50-70%、人工10%、种苗15-30%、兽药疫苗5-10%、固定资产10%。

造肉成本构成

鸡肉、鸭肉的粮肉比1.7:1,猪肉的粮肉比2.5:1,留给人造肉的空间很小。

人口大省也是传统的养殖大省,人口越多养殖量也越大,比如河南、四川、山东、广东等,而且这些地方还会从周边省份调入,周边省份养殖量也会提上来。

产业链发展差异大,禽肉机会不多。经过多年发展,头部企业集中度比较高,禽类繁殖效率非常高,一只鸡每天可以下一颗蛋,相比之下牛羊繁殖效率就非常低,所以禽产业链产业化进程远远快于其他品种。禽产业这个领域,目前机会不太多。

但猪产业链基本没有建成,大企业只占据很小的份额,有比较大的机会。预计养猪产能明年开始过剩,养猪企业一定会进军屠宰和深加工领域,因为这是以前禽产业链走过的路。很多企业已经开始布局屠宰、冷链和消费终端,比如中粮、温氏、天康、新希望等。

养殖赛道内主要有几类模式:企业自建平台,如新希望、温氏;电商企业,如猪e网、新牧网;软件企业,如微猪科技、猪场管家;智慧养殖整体方案,如京东数科、不愁网;还有物联网、设备厂家、物流运输等,非常多。

养猪行业的机会

近期看到的养猪行业的创业机会:一是禁用抗生素,严禁在饲料中添加,这个方向的很多替代抗生素的产品非常火;二是防控非洲猪瘟,疫情仍然严禁,一些防非的AI产品比较好;三是粪污处理,成为养殖的必需品;四是生猪期货,今年4月24日推出,目前处于筹备期,预计明年会在一些地方试点;五是智慧养殖,机器人、大数据;六是金融服务;七是物流运输。

Q&A

1. 如何看待跨界和下游企业进入上游的趋势,是否看好?

个人很看好他们,养猪是重资本,有钱才能做这件事,他们会先收购,之后再进行扩建。从明年开始肉品产能过剩,谁能掌握终端消费谁就能赚取利润,否则利润就会被屠宰场和下游厂商吃掉。进军的房地产公司,比如碧桂园、恒大、万科,他们本身天然地靠近消费终端,可以把肉直接提供给业主,对现有渠道冲击很大。

2. 为什么熟食品牌很难看到新的品牌?

以新希望为例,有一年做了1w吨熟食制品,但每年生禽肉产量220万吨,熟食制品占比非常小,没有改变传统主流的消费习惯。不同区域的口味不同,不同企业都在研发新品,其实新品牌并不少,但是市场过于分散,大家感知不到,增长过程比较缓慢。经过好几年才能有较小的提升,如果想成为全国性品牌,需要长时间的耕耘,短期之内很难起来。

3. 如何看待肉制冻品行业的机会?

近两年机会非常好,因为疫情的影响,大家都发现病毒是从活禽、海鲜、生猪市场等地传出。前些年的流行病都和活禽有关,未来的活禽市场会逐渐关掉,冻肉、冷鲜肉的机会会非常好,是个必然趋势。

国内牛肉消费成长迅猛,2000-2018期间,年复合增速3.7%。2000-2018年国内牛肉消费量从510万吨增长至853万吨,年复合增速为2.3%,高于同期全球牛肉消费量复合增速1.78%。

从国内人均牛肉消费来看,我国2018年牛肉人均消费仅为4.3公斤,低于世界其他主要牛肉消费国家,同世界同期平均消费量8.9公斤相比也处于较低水平。市场供给缺口达15%。

过去国民消耗肉类主要是猪肉,因为就单位时间内的投入来说,猪肉的产值最大。目前,猪肉和鸡肉仍是国内主要消费的肉类。随着国民收入的增加,大家对于肉类、优质蛋白的摄取开始发生转移,这个过程中最先推动的是进口牛肉,牛肉增长速度比较快。

草饲牧养牛肉vs谷饲育牛

草饲牛肉在自然环境下放养,不需要打抗生素。谷饲牛肉常年圈养,需要打针吃药。草饲牛肉脂肪含量少,蛋白质含量高,大理石纹丰富,富含欧米伽-3、共轭亚油酸。谷饲牛肉,脂肪含量高,适合喜欢吃肥肉的人群。

小李肉铺的核心定位在国产牛羊肉,主要源于国内的人口结构,不论是牛羊肉、猪肉或是种植业,普遍会面临的问题是一线从业者基本进入到老龄化,平均年龄超过60岁;传统流通环节从业者平均年龄超过45岁。

老龄化潜在的问题:一是缺失科学饲养,依赖经验,缺失人才;二是缺少一线从业者;三是依赖贸易方式等流通,低价竞争,无品牌。

但也有创新的机会:一是源头高标准生产加工能力,更好释放规模化的供应能力;二是科技提升牛羊肉产业和流通效率,降本增效才能有机会做出高出同行毛利水平的产品;三是人才的涌入,农业是一个极大的领域,很多细分环节,现阶段不怕竞争,甚至需要更多年轻人涌入这个行业;四是品牌,相对来说肉类产业缺少品牌,对于消费者来讲没有品牌认知。

产业机会

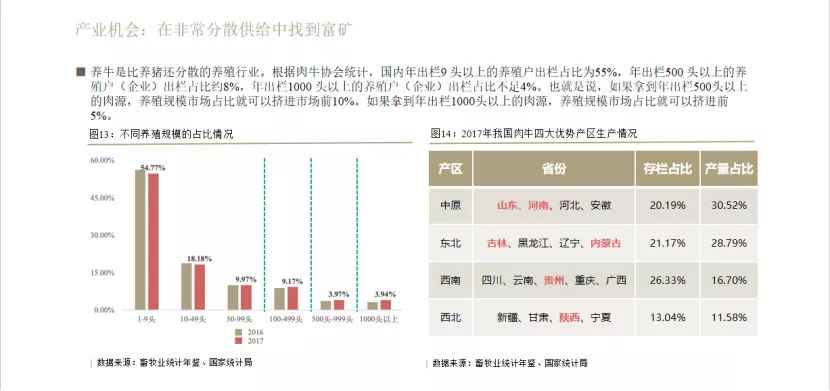

养牛是比养猪还分散的养殖行业。根据肉牛协会统计,国内年出栏9头以上的养殖户出栏占比为55%,年出栏500头以上的养殖户(企业)出栏占比约8%,年出栏1000头以上的养殖户(企业)出栏占比不足4%。

也就是说,如果拿到年出栏500头以上的肉源,养殖规模市场占比就可以挤进市场前10%。如果拿到年出栏1000头以上的肉源,养殖规模市场占比就可以挤进前5%。

Q&A

1. 常温肉制品天花板在哪里?

严格讲没有常温肉的说法,常温肉制品更多的是预包装食品。但单纯从肉的角度来说,进口肉95%是冻肉,通过海运集装箱运输。冷鲜肉主要是就近原则,对物流和流通要求更高。从环保角度来说,未来北京周边等地区将会取缔屠宰场。现在市场能吃到的牛肉,不论是高端、低端,源头上95%都是冻肉,只是有些企业在流通环节把解冻做的比较好。

2. 如何保证肉的品质和口味?

品质来自最初的生产加工、物流和流通效率;口味来自生长环境和饲养方式,后期厨艺也会有一定影响,但是影响不会很大。

3. 生鲜电商未来的发展?

这个商业模式一定会存在,且市场足够大、用户足够多,会有一定市场占有率。

4. 新的肉制品品牌有什么优势让消费者买单?

预包装食品,年轻的消费者有猎奇心理,渠道要丰富,价格优势或者产品差异化,能够吸引人。

珍肉的定位是用科技创新驱动的植物基食品改善国民营养和生活方式。2015年左右,很多年轻人开始健身,同时国外一些健康饮食潮流开始火起来,也出现非常多的新消费品牌机会。我的上一个创业经历就是从美国引入健身食品的理念到创造国潮品牌,围绕高蛋白代餐开发产品。

从2017年开始,我就关注到了欧美国家,特别是西欧和北美地区植物基食品的风潮,特别是2019年Beyond Meat上市之后,国内植物肉也掀起浪潮,短期看算是一个风口,长期看也是必然趋势。珍肉就是这一时期氤氲而生,我们植物肉主要原料是国内供应链非常有优势的大豆、豌豆等高纯度优质植物蛋白原料。

随着经济的发展,人均食物量增加,动物需要大量农作物来转化成蛋白质,但平均转化率只有15%。细胞肉通过植物基培养液可以做到70%生物转化率,植物肉从农作物到终端产品的利用率可以做到75%,代表一个可持续的生活方式,节约了大量的土地资源和水资源。

植物肉的天然优势在于没有动物蛋白在生产过程中的抗生素滥用问题,可以保障食品安全。红肉有造成慢性疾病的风险,当人口数量达到100亿时,人们对蛋白质的需求巨大无比,但资源不足,需要其他解决方案。

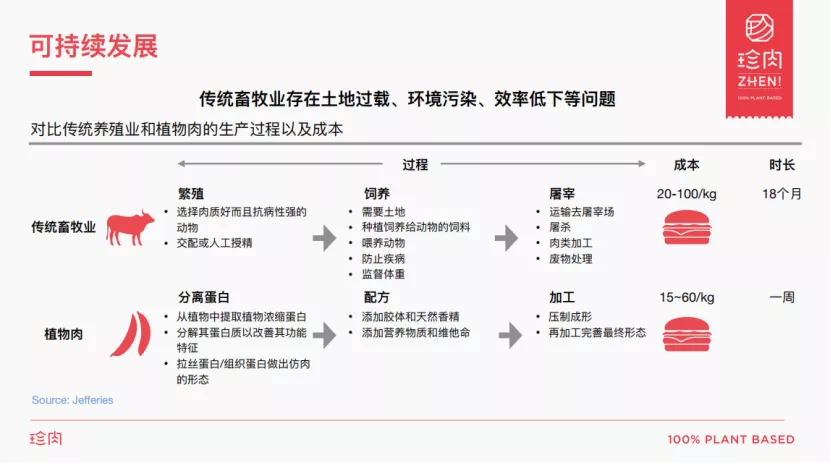

植物肉可持续发展

传统畜牧业存在土地过载、环境污染、效率低下等问题。植物肉从生产到加工的过程中都比较现代化,应用到的是高纯度分离蛋白,可以提供更好的营养,同时可以模仿真肉的口感、口味。背后的技术主要是螺旋杆挤压工艺,进料的是蛋白粉,出料是仿肉的纤维结构。

现在已经到第三代挤压工艺——高水分挤压工艺,干料进去通过封闭螺旋杆加热、加压可以把植物蛋白的球蛋白分子转化成仿动物纤维的蛋白质结构。

国内有大量的技术储备,原材料丰富,我国拥有最大的原材料优势。植物肉虽然有生产、成本的边际,但是可以实现低于大部分红肉的物料成本。

市场规模

对比美国市场现状,中国未来将催生千亿增量市场。美国过去10年乳制品和牛肉产业年增长率为负,背后有大量文化层面和消费者观念层面的因素。全球肉食需求增长最快的是中国和巴西,都是人口大国,未来需求量还会持续攀升,会催生一个千亿级别的增量市场。

短期看弹性素食是高品质生活标签,长期看替代蛋白是主旋律。全球40%食品巨头进入植物基食品,素食人口美国占3.4%,西欧的一些国家占8-10%,中国占0.7%。短期看,中国的植物肉市场主要在一线城市,植物肉要努力做到不反人性,包括口味、价格等。中国有很多对健康、环保生活方式的追求者,未来会接受这个概念。

当细胞肉技术成熟后,会和植物肉、传统动物蛋白形成三分天下的趋势,但整体来讲,对于高品质蛋白需求一定是高需求增长。

植物肉市场最成熟的地区是欧洲,增长最快的地区是美国、澳大利亚、南非、阿拉伯等。很多动作还是围绕餐饮进入,以肉食为主的餐厅,素食菜单比例从1.2%增长到10%,背后源于消费者需求变迁的因素驱动。

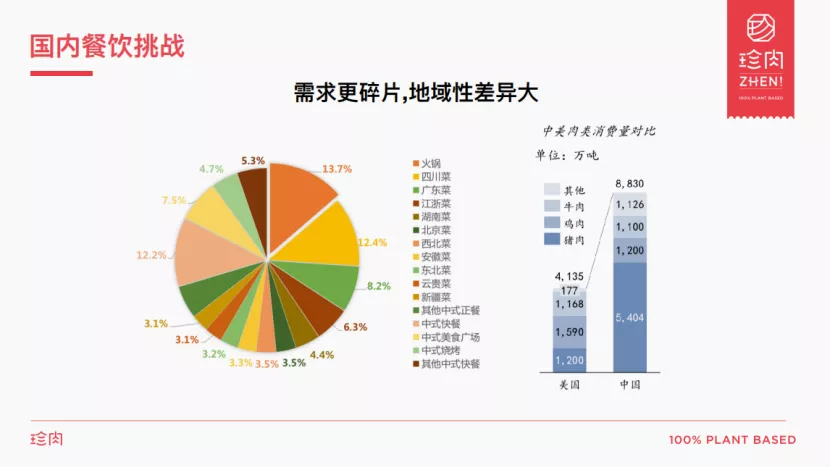

国际连锁巨头已经在中国试水植物肉,餐饮是比较重要的植物肉阵地。与国外不同,中国有不同的菜系和饮食习惯,需求碎片化,如何用爆品思维切入是最值得思考的问题。

国内餐饮挑战

国外植物肉已经渗入到餐饮和零售两个渠道,并驾齐驱。从国内来看,植物肉、人造肉的搜索量和认知度在变高。

随着消费者健康意识提升,植物肉低脂、零胆固醇的产品特性受到消费者青睐。零售渠道在中国还处于比较早期的阶段,对于植物肉的接受度比餐饮起步慢,未来将有很多场景值得尝试,包括方便食品、零食产品,更适合线上零售渠道销售。

Q&A

1. 植物肉的品牌壁垒在哪里?

产品的应用技术和生产工艺是植物肉的核心壁垒,主要是规模优势,前期主要是品牌的故事力和传播度,要有忠实的用户以及专利技术。

2. 目前植物肉进入餐饮供应链的瓶颈在哪里?

早期主要是认知上的接受程度,如果有更多的餐饮品牌愿意接受这样的产品,在品牌和餐饮渠道、供应链三方的共同努力下,可以更快加速进入。最大的瓶颈是消费者的接受度,找到消费者痛点,让消费者接受味道、持续买单才是瓶颈。

—————————————————————————————————————

嘉程创业流水席是嘉程资本为创业者打造的高端、私密、平等的社交平台。在这里,大家能遇到来自各领域的优秀同道中人。自2018年下半年推出嘉程创业流水席的服务以来,承蒙广大席友厚爱,通过线上社群、直播和线下活动、交流的形式,我们接连在北京、上海、杭州、深圳举办了77场创业者流水席,迄今已服务数万名创业者和行业人士,有近千位企业家和行业专家在嘉程创业流水席分享过行业观点。

嘉程资本Next Capital是一家专注科技领域的早期投资基金,旨在发现极具潜力的未来商业领袖,共同以创新的力量去开创The Next Big Thing。嘉程资本是广大创业者成长的伙伴、思考的伙伴。

作为一家新锐基金,嘉程资本在市场上表现活跃,关注新消费零售、生活服务、交易平台、新社交和新技术等领域,投资过熊猫速汇、多抓鱼、有好东西、拉面说、熊猫星厨、核桃编程等多家知名创业公司。

嘉程资本还推出了创投服务平台「嘉程创业流水席」,致力于为科技互联网创业者和行业人士提供深度链接和一手行业信息,迄今已服务数万名创业者,汇聚了数百个创业者社群,有近千位企业家与行业专家在嘉程创业流水席分享过行业观点。

嘉程资本创始合伙人李黎是知名天使投资人,曾主导投资过乐信(纳斯达克代码:LX)、团车(纳斯达克代码:TC)、牛股王、老虎证券(纳斯达克代码:TIGR)、蜜芽、辣妈帮、Pingcap、易订货、彩贝壳、丁盯智能、Krazybee等明星公司的天使轮。

目前,嘉程资本拥有一支前中后台齐备的投资团队,团队成员来自广发证券、360金融、百度、头条、普华永道、诺基亚等知名公司。

嘉程资本

握手未来商业领袖

BP 请发送至 BP@jiachengcap.com

微信ID:NextCap2017